Até agora, a maior parte da crise econômica vem ocorrendo no exterior, do outro lado do mundo. Mas em uma economia global, com um sistema financeiro interligado, a crise da China já está afetando os Estados Unidos e, em breve, poderá afetar você também, tanto positiva como negativamente.

Os mercados financeiros reagiram em primeiro lugar. O mercado de ações da China caiu 22% neste ano. O Japão sofreu uma queda de 14%, a Alemanha 16%, todos sob o efeito dominó de 2015.

Relativamente falando, os Estados Unidos estão fazendo bem – o índice S&P 500 caiu apenas 9,3%. Entretanto, mesmo os EUA não serão capazes de se livrarem do contágio de uma economia chinesa a beira do abismo.

O crescimento na China desacelerou em um número muito inferior aos oficiais 6,9%. O capital está deixando o país em centenas de milhares de milhões de dólares, todos os meses, e o mercado de ações está parando de funcionar, já que a moeda só está depreciando.

O fantasma de 1997

“Há preocupações sobre uma reprise da crise financeira asiática de 1997, que trazia consigo uma série de desvalorizações competitivas”, disse Sherle Schwenninger, diretor do Roundtable Econômico Mundial na think tank New America Foundation.

Seja a crise competitiva ou não, quase todas as moedas de mercados emergentes, como o rande sul-africano, a lira turca e os renminbi chineses, estão caindo em relação ao dólar, agravando um problema que começou na China no final de 2014.

Leia também:

• Empresas zumbi: as estatais chinesas que afundam a economia do país

• China precisa do governo fora da economia para avançar, afirma especialista

• China e Rússia desenvolvem armas para uma guerra relâmpago, diz Secretário de Defesa dos EUA

Schwenninger disse que se as moedas de mercados emergentes cairem, o valor da dívida em dólares aumentará, fazendo com que se torne mais difícil para empresas e países a pagarem de volta.

E não é só a China que tem muita dívida – $ 870 bilhões de acordo com o Bank of International Settlements: “A maior quantidade de dívida corporativa, em dólares, é detida pelas economias asiáticas, sendo refletida do mercado ocidental através de Londres, Hong Kong e bancos europeus. … Os bancos de Hong Kong estão fortemente expostos a empresas estatais da China “, disse Schwenninger.

“O Deutsche Bank é um exemplo perfeito. Eles estão envolvidos até o pescoço nesta crise”, disse Jeffrey Snider, diretor de investimentos da Alhambra Investment Partners. As ações do Deutsche Bank caíram 39% neste ano, um pouco mais do que as ações do banco suíço Credit Suisse (-35%), que Snider disse ter investido muito em Renda Fixa, Câmbio e Commodities (FICC), ou seja, em tudo que está passando por uma crise neste momento. Ao compararmos, o visionário banco dos EUA, JPMorgan Chase & Co., sofreu uma queda de apenas 13%.

Entretanto, os bancos não estão apenas expostos à dívida corporativa da Ásia. A desaceleração da China trouxe caos para os setores de energia, matérias-primas e produtores.

Commodities aniquiladas

“O sistema financeiro internacional está sistematicamente interligado. As principais empresas de commodities podem acabar inadimplentes em 2016. Isto virá à tona nos próximos meses, à medida que mais e mais efeitos colaterais estão aparecendo no complexo das commodities “, disse John Butler, chefe dos serviços de riqueza em Gold Money.

Os produtores de energia e de commodities em todo o mundo estavam contando com a China para continuarem crescendo 7 por cento ao ano indefinidamente, e investiram centenas de bilhões de dólares para expandirem seus negócios.

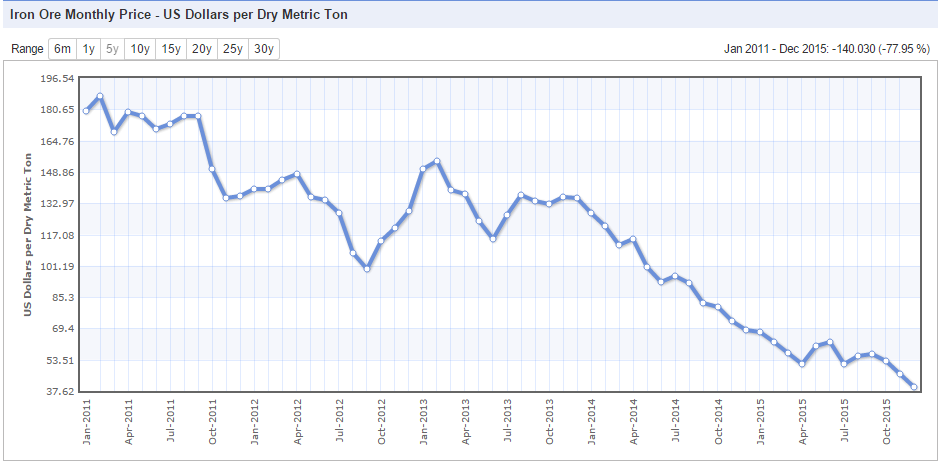

Uma vez que a demanda por commodities começou a abrandar na China, os preços do cobre (este sofreu queda de $ 4,5 para $ 2,12 por libras, desde janeiro de 2011) e do minério de ferro (decresceu de $180 para $ 38 por tonelada, desde 2011) caíram. A China não é o único responsável pelo declínio nos preços do petróleo (o West Texas Intermediate caiu de $ 100 para $ 31, em 2011), mas esta tendência também está prejudicando os produtores e os bancos que subscreveram empréstimos a empresas de energia.

“As pessoas estavam segurando seus investimentos em petróleo, cobre e outras coisas, não por serem confiáveis, mas por acharem que os retornos seriam maiores do que se investissem em títulos do Tesouro ou em títulos do governo alemão. Um grande montante de dinheiro saiu do mercado. Os fundos de cobertura foram utilizados para quitar débitos e liquidaram suas posições na história do crescimento da China. Há a pressa pelo dinheiro, fator que cria um efeito contagiante”, disse Schwenninger.

“Existe muita falsa garantia no mercado, há uma série de dívidas supervalorizadas que certamente serão apagadas”, disse Butler.

Ações de empresas britânicas de negociação de commodities, como a Glencore PLC, caíram 62% no último ano. A mineradora Anglo American PLC está abaixo dos 68% e anunciou que iria demitir dezenas de milhares empregados de sua força de trabalho.

Impacto multinacional

Mesmo que os bancos dos EUA não estejam expostos ao epicentro da crise, o fato de três grandes setores de multinacionais globais (bancos, commodities e energia) estarem na defensiva, significa que também haverá um impacto sobre os lucros das multinacionais norte-americanas.

“As Multinacionais dos Eua que dependem de mercados globais sofrerão impactos competitivos, e temos visto isto cada vez mais evidente,” disse Schwenninger. A Apple Inc. teve uma queda de 11% em 2016, em parte devido a um relatório de maus resultados, tendo culpado a China pelas fracas vendas do iPhone.

“Estamos saindo de quatro ou cinco trimestres de crescimento negativo”, disse Snider, que também acredita que o mercado perdeu a fé em bancos centrais para combater uma crise global. “É a ideia de transição. É tudo em curto prazo, não se preocupe com isso “. Ele disse que este tem sido o mantra dos bancos centrais globais que o mercado tinha acreditado até o momento, mas não mais: “O fato desta situação ter se arrastado ao longo de um ano, fez com que a idéia de instabilidade transitória e temporária não seja mais plausível.”

Então, como isso afeta você? A menos que você possua uma grande quantidade de ações ou investimentos nos setores afetados, ou ainda, se você trabalha para um produtor de gás de xisto, todo o abrandamento econômico da China poderia realmente ter um efeito positivo sobre você, como consumidor.

É exatamente o oposto do efeito enriquecimento, onde o aumento dos preços dos ativos devem levar a mais consumo e a uma economia melhor – pelo menos de acordo com uma teoria que não funciona exatamente na prática.

“A idéia é que você se sente tão inteligente e tão esperto, devido à apreciação dos preços dos ativos, que você acaba sendo levado a consumir mais. Eu acho que a evidência empírica deste “efeito riqueza” é muito, muito tênue. E eu li alguns argumentos muito persuasivos dizendo que ela não existe, na medida em que isto tem contribuído para o bem-estar dos EUA, que tem ajudado as pessoas que realmente não precisam desta contribuição. Ele tem feito muito bem para os ricos”, disse James Grant do Grant’s Interest Rate Observer e autor de “The Forgotten Depression”.

Então, se os estoques subirem e o bancos trabalharem bem, não elevando os salários, talvez a queda dos preços das matérias-primas, bem como dos baratos produtos chineses, possam cair ainda mais – pois eles ficam menos caros a medida em que o renminbi cai – e o rendimento disponível no Ocidente poderá aumentar. Este é um sim definitivo, de acordo com Charles Dumas, economista-chefe da Lombard Street Research: “Esses dois fatores juntos, China e commodities, são ambos um estímulo para a economia mundial, e uma parte central do ajuste da reestruturação da situação pós-crise”, disse ele.

Leia também:

• China usa ‘Guerra das Drogas’ para desestabilizar EUA

• Rapaz encontra carta de chinês pedindo de socorro dentro de um par de meias

• Agora é oficial: China falsifica dados econômicos